Pour une raison ou pour une autre, le chef d’entreprise peut être obligé de mettre en veille sa société. Cela lui permet de réduire au maximum ses charges sans pour autant supprimer ses identifiants au niveau fiscal. Tou ...

Lire la suite

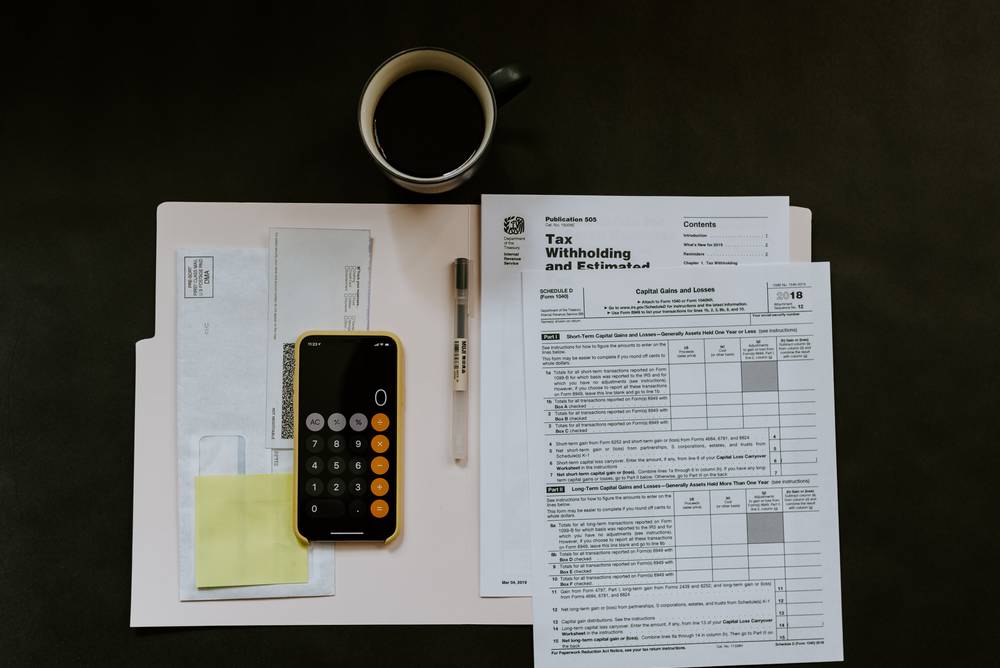

Sauf quelques exceptions déterminées par Dahir, la taxe professionnelle anciennement dénommée "patente" s’applique à toutes les personnes physiques et morales de nationalité marocaine ou non exerçant une activité professionnelle au Maroc. Mais dans le fond, elle est beaucoup plus complexe qu’elle n’y parait.

Considérée comme l’un des plus importants greniers de recettes fiscales pour les collectivités territoriales, la taxe professionnelle est applicable à toute personne physique ou morale de nationalité marocaine ou étrangère qui exerce au Maroc une activité professionnelle. Il existe, toutefois, des exceptions déterminées par Dahir. Ce sont les établissements qui bénéficient de déductions et d’exonérations. Plus connue sous son ancienne dénomination d’impôt des patentes, elle est calculée sur la valeur de la base locative de ces établissements, laquelle est déterminée de deux manières. Soit sur la base du montant du loyer exprimé dans les baux et actes de location soit par voie de comparaison. Il existe une autre voie qui consiste, pour l’administration fiscale, sans recours à la procédure de rectification définie par la loi, d’apprécier directement la valeur locative des emplacements et aménagements loués ou acquis servant à l’exercice des activités professionnelles, à l’image des ateliers, hangars, remises, chantiers, lieux de dépôts, usines ou boutiques.

Toutes les entreprises ne sont pas soumises pas à la taxe professionnelle. Il existe une panoplie d’établissements qui bénéficient d’un certain nombre d’exonérations ou de déductions. Mais qui sont-t-ils ? Avant de répondre à cette question, il convient, tout d’abord, de rappeler qu’il existe plusieurs types d’exonérations.

Si certaines personnes sont totalement exonérées, et de façon permanente, du paiement de cette taxe, d’autres bénéficient seulement d’une réduction ou d’une exonération totale temporaire. Pour le premier cas, il s'agit notamment des personnes physiques exerçant une profession relevant d'une fonction publique. Sont également concernées par ce type d’exonération, les associations des usagers des eaux agricoles pour les activités nécessaires à leur fonctionnement ainsi que les associations et les organismes légalement assimilés sans but lucratif. Dans ce lot, il faut aussi inclure les promoteurs immobiliers qui réalisent pendant une période maximum de 3 ans des opérations de construction de cités de résidences ou campus universitaires, par exemple, d’au moins 500 chambres dont 2 lits par chambre. Mais cela doit faire l’objet d’une convention conclue avec l'État. Laquelle convention doit également être assortie d’un cahier des charges. La liste n’est pas exhaustive.

En ce qui concerne l’exonération totale temporaire, elle s’applique aux personnes exerçant une activité professionnelle nouvellement créée. Elle s’étend sur une période de cinq ans à compter de l’année du début de ladite activé. Les matériels ou outillages neufs acquis en cours d’exploitation, les additions de construction, entre autres, sont concernés par cette exonération. Concernant la réduction, estimée à 50 % du montant de la taxe professionnelle à payer, elle s’applique aux redevables ayant leur domicile fiscal dans l’ex-province de Tanger. Mais ce n’est pas tout. Il faut qu’ils exercent en parallèle une activité dans le ressort de la localité éponyme pour bénéficier d’une réduction de la taxe au titre de cette activité.

Le taux de la taxe professionnelle varie selon une nomenclature des professions déterminée en fonction de l'activité exercée par le redevable. Il est estimé à 10 % pour la classe 3 qui regroupe à titre d'exemple, les marchands en détail d’aliments composés, les loueurs d’appartements ou encore les fabricants et réparateurs d’appareilles électriques.

Pour la deuxième catégorie d’entreprises, le taux est de 20 % soit, le double par rapport à la classe 3. Elle s'applique aux personnes allant du tenant d’agence de voyage employant 1 à 5 personnes au tenant de magasin d’alimentation générale en passant par l’architecte qui travaille seul.

Quant à la catégorie de classe 1 qui englobe à titre d'exemple les exploitants de cliniques d’accouchements, les tenants de laboratoires d’analyses médicales, chimiques ou industriel, le taux de la taxe professionnelle est arrêté à 30%.

La valeur de la taxe professionnelle équivaut au produit de la valeur locative par les taux d’imposition. Plusieurs cas de figures peuvent se présenter dans le calcul de la taxe professionnelle. Dans le cas où le contribuable exerce plusieurs activités dans un même local, le montant de la taxe est déterminé en fonction de la classe de l’activité principale. Il est dû à une seule taxe professionnelle si la seule profession est exercée dans un local unique. Contrairement aux deux cas précédents, si plusieurs professions sont exercées dans un même local par plusieurs personnes, la TP est établie pour chaque contribuable. Le fisc prend ainsi en compte la valeur locative de chaque individu.

Le non-paiement à temps de cette taxe entraîne des pénalités pécuniaires pour les redevables concernés. En effet, en cas de retard de dépôt de la déclaration d’inscription à la taxe professionnelle, le contribuable encourt une lourde amende et peut se voir infligé une majoration de 15 % du montant de la taxe due. Il faut noter que le montant de la majoration ne peut être inférieur à 500 dirhams en cas de manquement constaté et établi.

À noter également qu’il existe d’autres obligations pour les redevables notamment en cas de modification effectuée dans un établissement. Parmi ces obligations figure notamment la déclaration de toutes les modifications effectuées. Cette déclaration doit se faire selon un délai précis, à savoir avant le 31 janvier suivant la réalisation de la modification. En cas de défaut ou retard dans le dépôt des déclarations, des amendes sont prévues, conformément à l’article 13 du dahir n° 1-07-195 du 30 novembre 2007. L’amende est calculée sur la base des éléments en possession de l’administration avec application d’une majoration de 15 %.

Il faut ajouter à cette liste les obligations en cas de chômage partiel ou total. Il s’agit d’une déclaration à produire au plus tard le 31 janvier de l'année suivant celle de la perte d’emploi après du service local des impôts. La déclaration sur l’imprimé doit indiquer une panoplie d’informations telles que la situation de l’établissement concerné ainsi que la description de la partie en chômage. Il faut également joindre à cette déclaration le numéro d’identification à la taxe professionnelle, les motifs de la perte d’emploi ainsi que les éléments justificatifs.

la taxe professionnelle est établie par voie de rôle. Cela étant dit, la taxe professionnelle peut se payer par anticipation. Il appartient aux redevables qui le souhaitent d’en faire la demande par écrit. Quant aux opérateurs exerçant dans les marchés ruraux et soumis à cette taxe, l’impôt est recouvré par les agents des perceptions.

En définitive, la taxe professionnelle s’applique à toutes les personnes physiques ou morales exerçant des activités professionnelles au Maroc à but lucratif, sauf les établissements qui bénéficient d’exonérations ou déductions. Ces derniers sont clairement identifiés par le code général des impôts.

Si la taxe professionnelle constitue une source non négligeable de recettes pour les communes, elle donne beaucoup de matières à réfléchir, notamment en ce qui concerne son impact éventuel sur l’investissement au Maroc

Une des recommandations des dernières assises de la fiscalité avait été de remplacer cette taxe impactant actuellement l’investissement par une taxe qui soit basé sur le critère de l’activité économique. La France ayant remplacé au 1er Janvier 2010 la taxe professionnelle par une contribution économique territoriale (CET), il serait temps que le Maroc s'attelle à mener la réforme de cet impôt.

Pour une raison ou pour une autre, le chef d’entreprise peut être obligé de mettre en veille sa société. Cela lui permet de réduire au maximum ses charges sans pour autant supprimer ses identifiants au niveau fiscal. Tou ...

Lire la suite

La gestion des employés en entreprise doit prendre en compte la déclaration des salaires à plusieurs organismes et administrations. L’employeur a l’obligation de déclarer mensuellement les salaires au niveau des organism ...

Lire la suite

Dans cet article, nous allons vous présenter un impôt particulier appelé l’impôt sur les sociétés : IS. Comme son nom l’indique c’est l’impôt auquel les sociétés sont soumises au Maroc. Le code général des impôts marocai ...

Lire la suite