Pour une raison ou pour une autre, le chef d’entreprise peut être obligé de mettre en veille sa société. Cela lui permet de réduire au maximum ses charges sans pour autant supprimer ses identifiants au niveau fiscal. Tou ...

Lire la suite

Karim Hemras

16 août 2019

Fiscalité

Karim Hemras

16 août 2019

Fiscalité

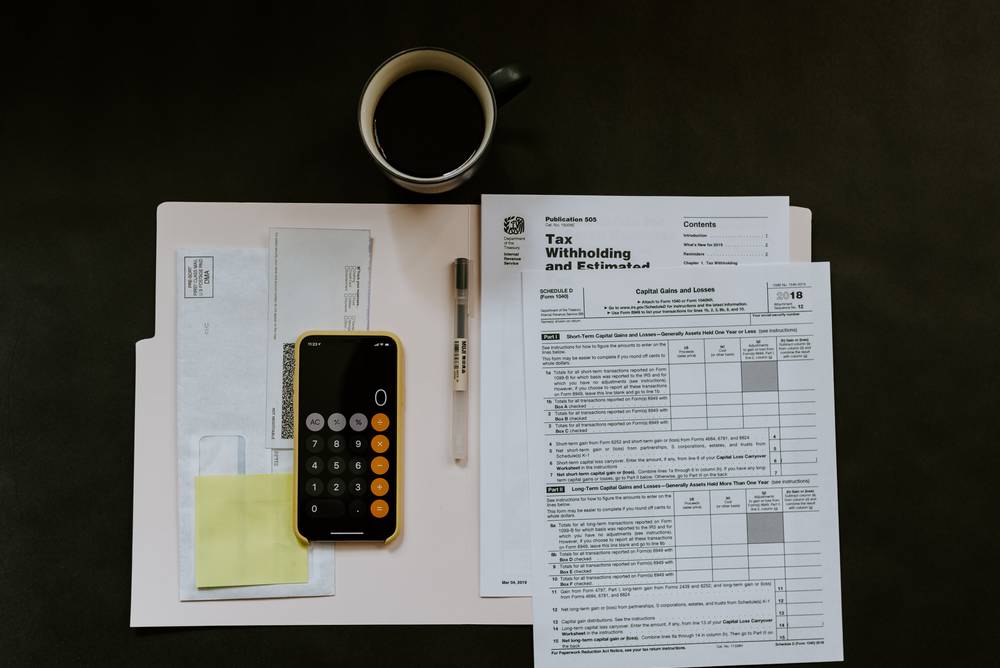

Grace à la digitalisation de ses services et la généralisation de la télédéclaration fiscale, la Direction Générale des Impôts poursuit le renforcement de ses équipes dédiées à la vérification des entreprises et des personnes physiques en redéployant des inspecteurs auparavant affectés aux services d’assiette. L’administration fiscale a ainsi récemment décidé la création de trois nouvelles brigades de vérification au sein de la ville de Casablanca.

Face à cela, tout porte à croire que les vérifications fiscales devraient poursuivre leur trend haussier dans les années à venir. De fait et bien que la réglementation fiscale offre un certain nombre de garanties au contribuable lors de la phase de vérification (charte du contribuable, recours administratif et judiciaire, etc…), cette procédure est souvent vécu comme un événement traumatisant pour les entreprises ou les personnes physiques qui en font l’objet.

Dans ce contexte, beaucoup de décideurs et d’entrepreneurs s’interrogent sur les facteurs susceptibles de déclencher un contrôle fiscal ainsi que sur les moyens de l’éviter ou d’en limiter les conséquences.

Il s’agit d’une procédure de vérification relativement méconnue mais qui devient de plus en plus utilisée par l’administration.

Dans le cas ou des incohérences sont relevées par le système d’information de l’administration, l’inspecteur des impôts envoie une demande de renseignements au contribuable :

Cette procédure, de plus en plus privilégiée par l’administration fiscale, a ainsi rapporté 3,44 Milliards de dirhams de recettes en 2018, soit 6 fois le montant collecté en 2017, selon le rapport d’activité de la Direction Générale des Impôts pour l’année 2018.

Il s’agit de la procédure de vérification « classique » ou l’inspecteur vérificateur se déplace dans les locaux de l’entreprise ou de la personne physique pour vérifier sa comptabilité et ses déclarations fiscales sur les 4 derniers exercices non prescrits.

La durée d’intervention de l’inspecteur est de 3 mois si le chiffre d’affaires du contribuable est inférieur ou égal à 50 Millions de dirhams et 6 mois dans le cas contraire.

Cette procédure connait également une augmentation importante en passant de 3977 dossiers vérifiés en 2017 à 7622 dossiers vérifiés soit une augmentation de 92%, d’après le rapport d’activité 2018 de la Direction Générale des Impôts.

Le contrôle fiscal est un évènement naturel dans la vie de l’entreprise. Les candidats au contrôle sont en principe sélectionnés de manière aléatoire par le système d’information et d’analyse de risques de la Direction Générale des Impôts. Cependant, si tous les contribuables sont susceptibles de faire l’objet d’un contrôle fiscal, certains critères ou évènements peuvent augmenter la probabilité de contrôle chez certaines entreprises. Ainsi, l’expérience a permis d’observer que les critères de déclenchement les plus récurrents sont les suivants :

Durant chaque exercice, l’administration fiscale procède au lancement, à l’échelle nationale ou régionale, de campagnes de vérification ciblant un secteur d’activité ou une profession en particulier.

A titre d’exemple, ces dernières années ont été marquées par la vérification des professions libérales, des cliniques, des promoteurs immobiliers, etc…

Les déclarations fiscales, étant la « matière première » sur laquelle travaille l’administration fiscale, des retards répétés de déclarations ou le dépôt de déclarations rectificatives sont vus par l’administration comme des indicateurs de profils de contribuables à risque. Ceux-ci sont donc plus exposés, a minima, un contrôle sur pièces, au plus à une vérification étendue de leur comptabilité.

L’interconnexion récente du système d’information de l’administration fiscale avec celui d’autres administrations (tels que l’administration des douanes, la CNSS, l’office des changes ou la conservation foncière) permet de faire ressortir d’éventuelles incohérences dans les données communiquées par le contribuable. Ainsi, un décalage relevé entre les importations déclarées à la douane et les achats comptabilisés, ou entre les retenues à la source acquittées et les paiements effectués au profit de prestataires non-résidents, enregistrés par l’office des changes, peut pousser l’administration à déclencher un contrôle sur pièces ou même une vérification sur place.

Depuis 2017, l’administration fiscale a tendance à cibler les entreprises déclarant depuis plusieurs exercices des déficits chroniques importants sans pour autant cesser d’activité. En effet, le maintien en activité d’un business a priori en perte continue suscite les soupçons de l’administration quant à l’existence de ventes au noir ou de planification fiscale agressive.

Le recoupement entre les différentes déclarations des contribuables peut donner lieu à des discordances qui font l’objet d’investigations par les inspecteurs des impôts et qui peuvent faire l'objet d’un contrôle sur pièces. A titre d’exemple, l’administration fiscale procède de manière systématique et automatisée à des tests de cohérence de la TVA ou à des rapprochements entre données comptables du contribuable et les données de certaines déclarations telle que celle des rémunérations versées à des tiers ou celle des traitements et Salaires (communément reconnue comme « déclaration 9421 »).

Il s’agit dans ce cas d’une situation ou l’administration procède au contrôle d’une entreprise déjà vérifiée pour s’assurer que les pratiques fiscales erronées, identifiés lors d’un précédent contrôle fiscal, ont bien été corrigées par le contribuable.

L’administration fiscale dispose d’un certain nombre d’indicateurs ou de « guidelines » par secteur regroupés sous forme de monographies. De fait et à titre d’exemple, des ratios de rentabilité trop bas par rapport aux normes du secteur peuvent pousser l’administration à approfondir ses investigation s.

La réalisation d’opérations de liquidation ou de restructuration (fusions, apports partiels d’actif ou scissions) réalisées notamment en franchise d’impôt est suivie quasi systématiquement d’une vérification fiscale.

La délation d’une tierce personne (ancien employé, concurrent, etc…) n’entraîne pas systématiquement un contrôle fiscal mais si les informations communiquées par le délateur peuvent être facilement corroborées par des éléments probants, cela peut déclencher une vérification fiscale.

Ce facteur devrait prendre de plus en plus d’importance dans les années qui viennent et devrait surtout impacter les filiales de multinationales et notamment celles dont le chiffre d’affaires consolidé mondial est supérieur à 750 Millions d’euros.

En effet, le gouvernement marocain a récemment signé la convention multilatérale pour la mise en œuvre des mesures relatives aux conventions fiscales visant à prévenir l’érosion de la base d’imposition et le transfert des bénéfices, plus communément appelées mesures anti-BEPS. Il est vrai que cette convention n’est pas encore effective car elle est toujours en instance de ratification, mais les contribuables doivent d’ores et déjà anticiper son déploiement, tant ses implications pourraient s’avérer significatives, notamment pour les groupes multinationaux.

Il convient tout d’abord d’insister sur le fait qu’il serait inopportun d’affirmer qu’il existe des méthodes ou des astuces permettant d’éviter un contrôle fiscal tant les facteurs de déclenchement peuvent être extrêmement variés et difficilement maitrisables.

Pour autant, il est tout à fait possible, voire nécessaire, de toujours être prêt à accueillir une vérification fiscale tout en mettant en place les outils à même d’en réduire la probabilité de survenance et d’en limiter les conséquences, le cas échéant.

Un respect strict du formalisme est le meilleur moyen de prévenir une vérification et d’éventuels redressements.

La matière première des déclarations fiscales, étant la comptabilité, il faut s’assurer qu’elle soit tenue de manière irréprochable. Dans le jargon fiscal, un contrôle fiscal est également appelé « vérification de comptabilité », ce n’est pas pour rien.

En pratique, il est fréquent que des redressements souvent significatifs soient le fait d’anomalies ou d’erreurs dans la comptabilité de l’entreprise.

Il faut veiller à ce que les déclarations fiscales soient préparées correctement et déposées dans les délais impartis. Il faut également s’assurer de la cohérence entre les différentes déclarations pour éviter d’éventuelles discordances.

Les opérations importantes de restructuration, de cessions ou de liquidation sont souvent suivies de très près par l’administration. Le montage de ces opérations doit de ce fait faire l’objet d’un accompagnement rigoureux tant sur le plan juridique que sur les plans fiscaux et comptables. La consultation, en amont, d’experts indépendants permet au contribuable de s’assurer a priori de la conformité de l’opération de restructuration qu’il souhaite mettre en œuvre, et à posteriori, en cas de contrôle fiscal l’avis de l’expert attesté par un rapport en bonne et due forme demeure un argument de défense apprécié par l’administration.

L’audit fiscal permet de faire ressortir une estimation chiffrée des risques fiscaux de l’entreprise sur la période ouverte à contrôle d’une part et de mettre la lumière sur ses mauvaises pratiques fiscales d’autre part. Il s’agit autrement dit d’un contrôle fiscal « blanc » permettant à l’entreprise de connaitre son exposition en termes de risques fiscaux et de mettre en place d’éventuelles actions correctives.

Choisir des partenaires partageant le même souci de conformité peut s’avérer un véritable atout pour se parer contre les risques fiscaux. Outre le fait qu’un prestataire qui est rigoureusement organisé vous fournira des justificatifs d’opération complets et valablement établis, et qu’il ne vous causera pas de retards ni d’erreur dans la comptabilisation de vos transactions avec lui, celui-ci est souvent le meilleur ambassadeur du contribuable auprès de l’administration, car un environnement transparent est un gage de confiance pour l’administration.

Pour une raison ou pour une autre, le chef d’entreprise peut être obligé de mettre en veille sa société. Cela lui permet de réduire au maximum ses charges sans pour autant supprimer ses identifiants au niveau fiscal. Tou ...

Lire la suite

La gestion des employés en entreprise doit prendre en compte la déclaration des salaires à plusieurs organismes et administrations. L’employeur a l’obligation de déclarer mensuellement les salaires au niveau des organism ...

Lire la suite

Dans cet article, nous allons vous présenter un impôt particulier appelé l’impôt sur les sociétés : IS. Comme son nom l’indique c’est l’impôt auquel les sociétés sont soumises au Maroc. Le code général des impôts marocai ...

Lire la suite